- 中國人民銀行(PBOC)意外推出一系列寬鬆政策,降低存款準備金率和房貸利率,改善金融市場流動性

- 在美國聯儲局(Fed)減息、美元疲弱以及投資者低配中國股市的情況下,應把握投資良機

- 星展集團看好大型股、指數成份權重股和科技龍頭將受惠資金流入的行情

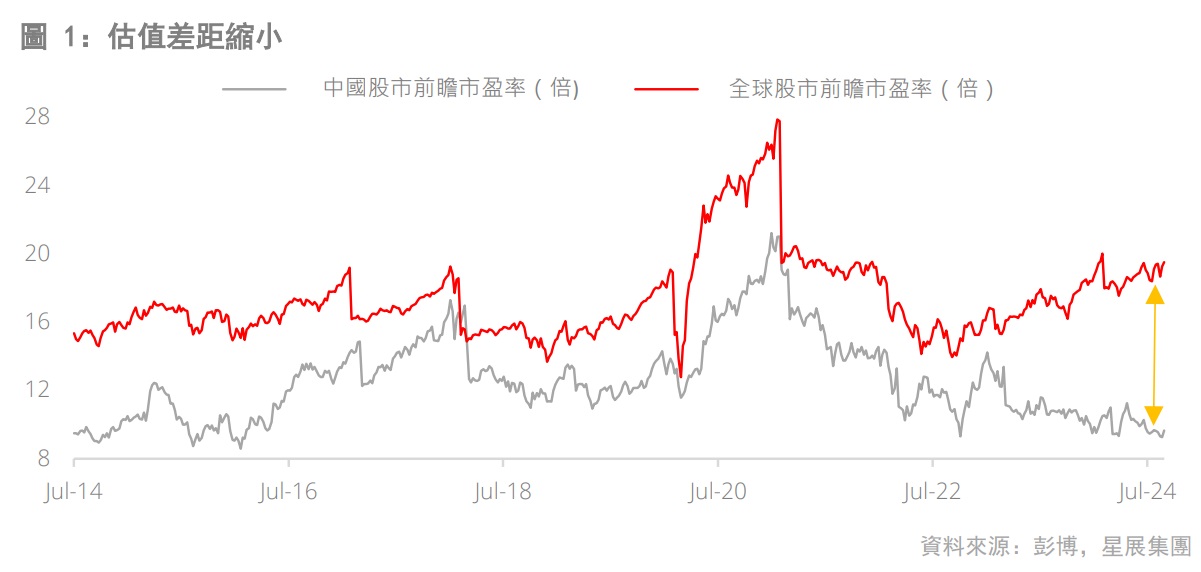

- 中國股市風險回報結構良好,且估值相對主要市場呈現折扣;前瞻市盈率10倍,約全球股市的一半

相關見解

- 每周外匯速遞 - 聚焦聯儲局議息會議16 Dec 2024

- Multi-Asset Weekly: Global Equities Fly High on Jobs Data Optimism09 Dec 2024

- Economics Weekly: Slowing Disinflation06 Dec 2024

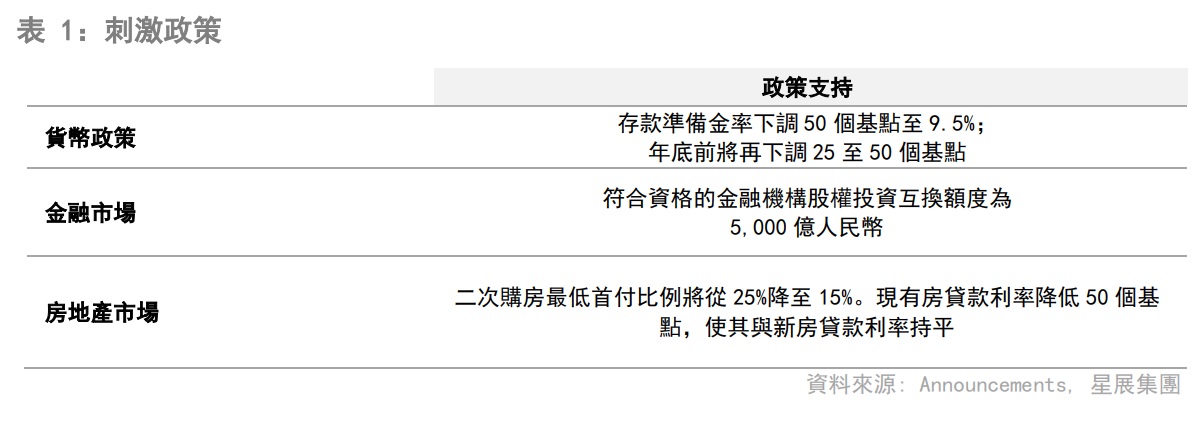

新政策的推出。中國人民銀行(PBOC)採取了一系列積極的寬鬆措施提振經濟,令市場感到意外。這些措施包括下調存款準備金率(RRR)以及調整政策利率和房貸利率(表1)。這些旨在刺激投資、增強流動性並恢復金融市場的信心。解決房屋問題將是應對持續通縮壓力的關鍵。

這些政策推出的時機恰到好處,利好因素包括:恰逢美國聯儲局(Fed)正進入減息週期的流動性注入、弱勢美元、投資者對中國股市持有部位偏低以及2024年第2季以來,亞洲不包含日本整體市場情緒的改善。

此外,估值差距的擴大促使投資者重新評估低配中國股市部位的情況。目前,風險回報動態似乎是有利的。中國股市目前預估前瞻市盈率約10倍(圖1),估值大幅低於全球股市的19倍。

結果仍是未知。雖然這些政策目標是促使股市持續復甦和更廣泛的GDP增長,但這些措施的有效性和是否能夠成功實施仍有待觀察。儘管如此,這些最新舉措無疑提升了短期市場情緒,並提高了市場預期。

與前幾輪不同,星展集團認為這次不太可能是虛假的曙光。由外部和內部有利因素構成的強大生態系統支持了此觀點。有效實施和長期持續的後續行動可以恢復財富效應並增強國內消費。

隨著全球央行普遍採取寬鬆政策,中國的政策決策者可以鬆口氣。在此背景下為PBOC提供了更大的貨幣寬鬆空間,可以靈活地向體系注入流動性,穩定房地產市場,並支持消費復甦。此外,全球利率的下調有利於2022年以來表現較為落後的新興市場風險資產。

投資前景:

- 重新評估投資部位:對於投資部位較低的投資者而言,這是重新檢視投資組合的理想機會。星展集團認為可以增加大型股、指數成份權重股、科技龍頭股和優質增長股,這些股票將受益於流動性的注入。

- 收益機會:在收益資產部份,持續看好大型國有銀行,因為其具有可靠的股息率,在利率下降的環境下為投資者提供了具吸引力的收益來源。歷史數據顯示,中國大型國有銀行的股息支付在經濟和利率週期中保持穩定。

- 定向投資:對於已經在中國有投資部位的投資者,則是可以藉由佈局結構性產品,在特定的切入點擴大投資部位。

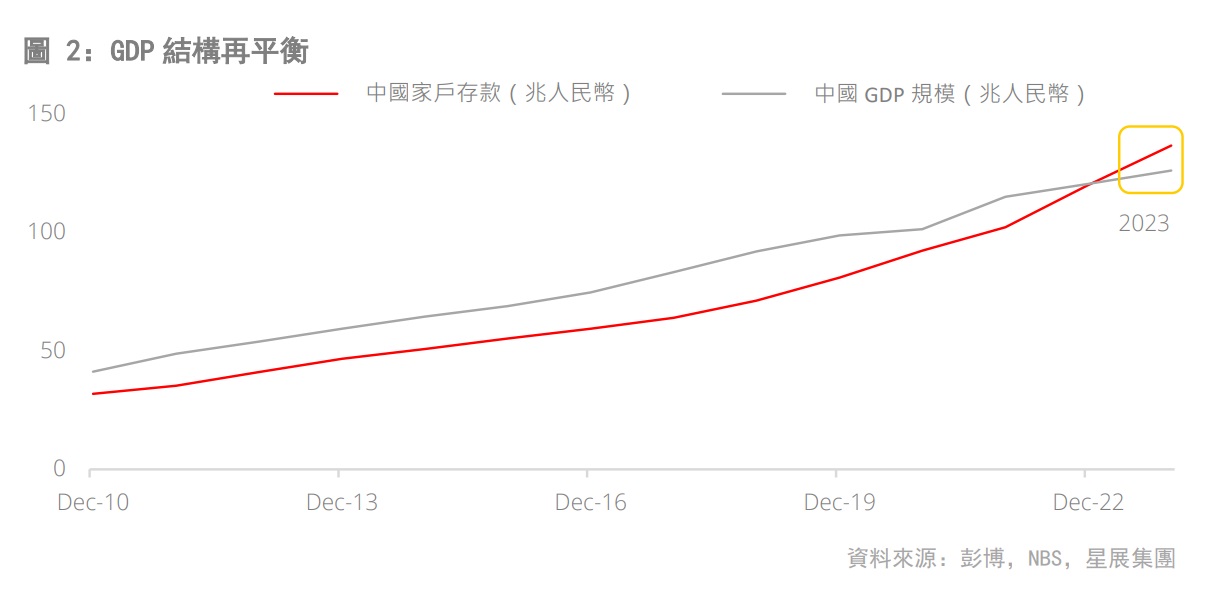

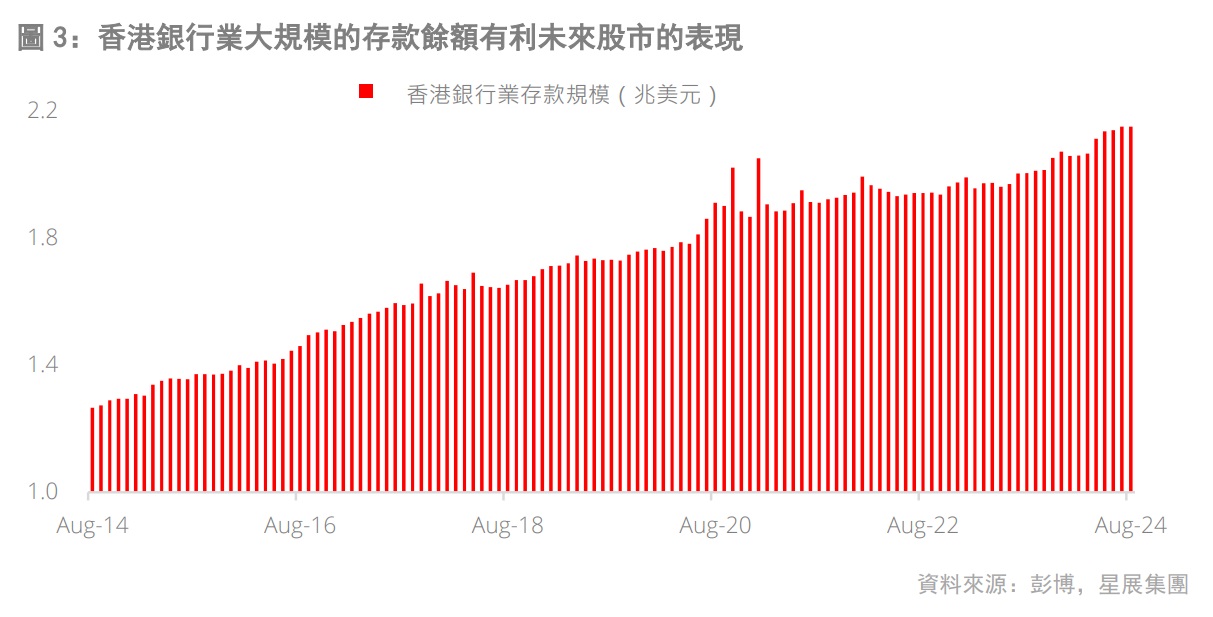

其他利好因素。另一個有助於長期改善表現的潛在利好因素是市場上有大量的現金。到2023年底,中國家庭總存款額達到126兆人民幣(約18兆美元),首次超過了國內生產總值(GDP)(圖2)。此外,香港銀行業的存款總額也攀升至創紀錄的2.2兆美元(圖3)。

正確的政策對振興內需消費及扭轉謹慎儲蓄的心態至關重要。同時,政策的落實也將提供流動性,使資金能夠流入股市,在利率下降的環境中尋求較佳的回報。

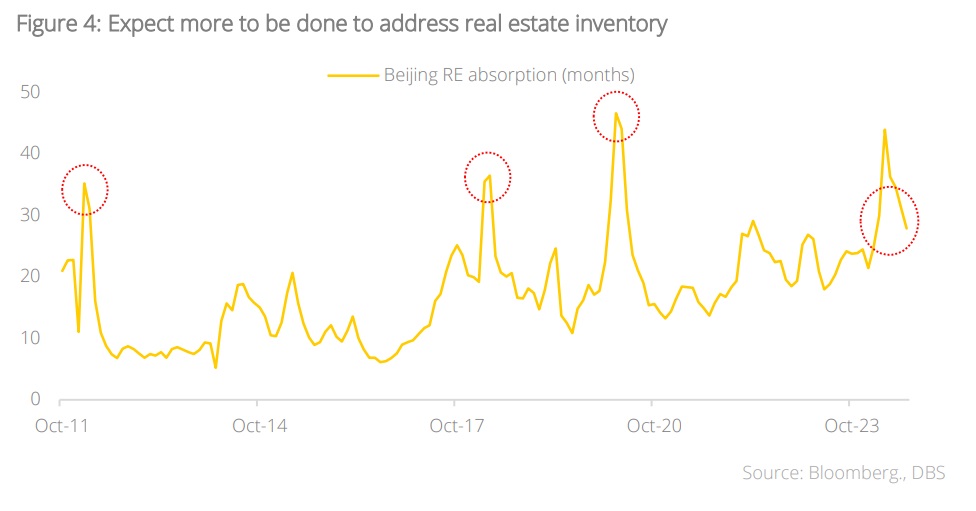

房地產行業的問題仍需更多時間。不過,長期以來的房地產放緩和庫存問題–普遍被視為數十年來中國面臨的最大挑戰–仍然在短期有較大的壓力(圖4)。考慮到其有重大的影響,官方主導解決房地產危機將是穩定增長目標的關鍵。

估值處於低位。星展集團並不預期市場會立即轉為直線向上復甦,但2023年以來的政策支持、新推出的措施,以及市場低預期下的估值(圖5),將成為可靠的利好因素,並支持逐漸改善的投資前景。

本資訊是由星展銀行集團公司(公司註冊號: 196800306E)(以下簡稱“星展銀行”)發佈僅供參考。其所依據的資訊或意見搜集自據信可靠之來源,但未經星展銀行、其關係企業、關聯公司及聯屬公司(統稱“星展集團”獨立核實,在法律允許的最大範圍內,星展集團針對本資訊的準確性、完整性、時效性或者正確性不作任何聲明或保證(含明示或暗示)。本資訊所含的意見和預期內容可能隨時更改,恕不另行通知。本資訊的發佈和散佈不構成也不意味著星展集團對資訊中出現的任何個人、實體、服務或產品表示任何形式的認可。以往的任何業績、推斷、預測或結果模擬並不必然代表任何投資或證券的未來或可能實現的業績。外匯交易蘊含風險。您應該瞭解外匯匯率的波動可能會給您帶來損失。必要或適當時,您應該徵求自己的獨立的財務、稅務或法律顧問的意見或進行此類獨立調查。

本資訊的發佈不是也不構成任何認購或達成任何交易之要約、推薦、邀請或招攬的一部分;在以下情況下,本資訊亦非邀請公眾認購或達成任何交易,也不允許向公眾提出認購或達成任何交易之要約,也不應被如此看待:例如在所在司法轄區或國家/地區,此類要約、推薦、邀請或招攬係未經授權;向目標物件進行此類要約、推薦、邀請或招攬係不合法;進行此類要約、推薦、邀請或招攬係違反法律法規;或在此類司法轄區或國家/地區星展集團需要滿足任何註冊規定。本資訊、資訊中描述或出現的服務或產品不專門用於或專門針對任何特定司法轄區的公眾。

本資訊是星展銀行的財產,受適用的相關智慧財產權法保護。本資訊不允許以任何方式(包括電子、印刷或者現在已知或以後開發的其他媒介)進行複製、傳輸、出售、散佈、出版、廣播、傳閱、修改、傳播或商業開發。

星展集團及其相關的董事、管理人員和/或員工可能對所提及證券擁有部位或其他利益,也可能進行交易,且可能向其中所提及的任何個人或實體提供或尋求提供經紀、投資銀行和其他銀行或金融服務。

在法律允許的最大範圍內,星展集團不對因任何依賴和/或使用本資訊(包括任何錯誤、遺漏或錯誤陳述、疏忽或其他問題)或進一步溝通產生的任何種類的任何損失或損害(包括直接、特殊、間接、後果性、附帶或利潤損失)承擔責任,即使星展集團已被告知存在損失可能性也是如此。

若散佈或使用本資訊違反任何司法轄區或國家/地區的法律或法規,則本資訊不得為任何人或實體在該司法轄區或國家/地區散佈或使用。本資訊由 (a) 星展銀行集團公司在新加坡;(b) 星展銀行(中國)有限公司在中國大陸;(c) 星展銀行(香港)有限責任公司在中國香港[DBS CY1] ;(d) 星展(台灣)商業銀行股份有限公司在台灣;(e) PT DBS Indonesia 在印尼;以及 (f) DBS Bank Ltd, Mumbai Branch 在印度散佈。

相關見解

- 每周外匯速遞 - 聚焦聯儲局議息會議16 Dec 2024

- Multi-Asset Weekly: Global Equities Fly High on Jobs Data Optimism09 Dec 2024

- Economics Weekly: Slowing Disinflation06 Dec 2024

相關見解

- 每周外匯速遞 - 聚焦聯儲局議息會議16 Dec 2024

- Multi-Asset Weekly: Global Equities Fly High on Jobs Data Optimism09 Dec 2024

- Economics Weekly: Slowing Disinflation06 Dec 2024